La plateforme web sécurisée de Tangerine constitue le point d’entrée principal pour des millions de Canadiennes et de Canadiens qui gèrent leurs opérations bancaires quotidiennes. Bien que la banque ait été pionnière du modèle entièrement numérique au Canada, la plateforme s’était progressivement complexifiée : workflows fragmentés, incohérences d’interface, dette technologique et contraintes d’infrastructure limitant la capacité à lancer de nouvelles fonctionnalités rapidement. Pour rester compétitive face à la montée des fintechs et aux attentes croissantes des utilisateurs, Tangerine devait moderniser son expérience en ligne avec un objectif clair : simplicité, confiance et pérennité.

En tant que Designer de Produit senior, j’ai collaboré étroitement avec les équipes Produit, Ingénierie, Sécurité et Conformité pour définir l’orientation stratégique de la nouvelle plateforme. Mon rôle consistait à synthétiser les irritants clients, aligner les parties prenantes autour d’un système de design unifié, et concevoir une expérience cohérente de bout en bout, de l’authentification au tableau de bord, en passant par les flux de transferts, les points d’accès au support, et les standards d’accessibilité.

Cette étude de cas présente l’approche stratégique et les décisions de conception que j’ai menées pour aider Tangerine à moderniser sa plateforme bancaire sécurisée, tout en renforçant l’ergonomie, la confiance et la flexibilité future du produit.

Tangerine faisait face à des menaces existentielles de la part des disrupteurs fintech. En tant que banque numérique uniquement, elle n'était pas très compétitive dans l'ensemble du paysage bancaire canadien. Les systèmes hérités créaient des désavantages concurrentiels menaçant la position sur le marché et la rétention des clients. Avec un taux d'attrition client de 23%, 40% des appels nécessitant un support et des taux de conversion faibles sur les nouvelles offres de produits, l'expérience numérique de Tangerine ne parvenait pas à concurrencer les concurrents fintech plus récents qui offraient des expériences bancaires plus rapides, plus simples et plus intuitives.

Défis commerciaux :

Points de douleur des utilisateurs :

J'ai dirigé le design d'expérience de bout en bout pour la transformation bancaire web de Tangerine, modernisant l'expérience bancaire numérique pour concurrencer les disrupteurs fintech. Travaillant aux côtés des chefs de produit, des chercheurs et des équipes d'ingénierie, j'ai dirigé le flux de travail de design de la découverte à la livraison, créant une expérience web plus rapide, plus simple et basée sur les données qui a réduit l'attrition, les appels au support et amélioré les taux de conversion.

La direction de Tangerine a reconnu que l'expérience bancaire numérique n'était pas compétitive avec les disrupteurs fintech, menaçant la position sur le marché et la rétention des clients. L'initiative de transformation web visait à moderniser l'expérience bancaire et à inverser les métriques en déclin. Les objectifs commerciaux clés comprenaient :

Nous avons comparé les expériences bancaires des principaux disrupteurs fintech (Wealthsimple, Koho, Neo Financial) et des banques numériques (Simplii, EQ Bank) pour informer une UX bancaire compétitive et moderne. Les insights clés ont révélé que les banques numériques réussies priorisent la vitesse, la simplicité et le libre-service—permettant aux utilisateurs d'accomplir rapidement les tâches bancaires sans intervention du support. Nous avons adapté ces modèles à l'écosystème bancaire de Tangerine, créant une expérience modernisée qui correspondait aux standards fintech tout en maintenant l'identité de marque de Tangerine et la conformité réglementaire.

Des entretiens avec 35 clients Tangerine et l'analyse des données de tickets de support ont révélé des modèles cohérents autour de la frustration bancaire :

Ces insights ont façonné notre approche : créer une expérience web plus rapide, plus simple et basée sur les données qui permet le libre-service et concurrence avec les disrupteurs fintech.

Nous avons redesigné l'expérience bancaire web de Tangerine pour concurrencer les disrupteurs fintech, créant une interface plus rapide, plus simple et basée sur les données qui réduit le temps des tâches, permet le libre-service et améliore les taux de conversion. La nouvelle expérience simplifie la navigation, réorganise l'architecture de l'information et permet aux utilisateurs d'accomplir des tâches bancaires sans intervention du support—transformant Tangerine d'une banque numérique à la traîne en un acteur compétitif dans le paysage bancaire canadien.

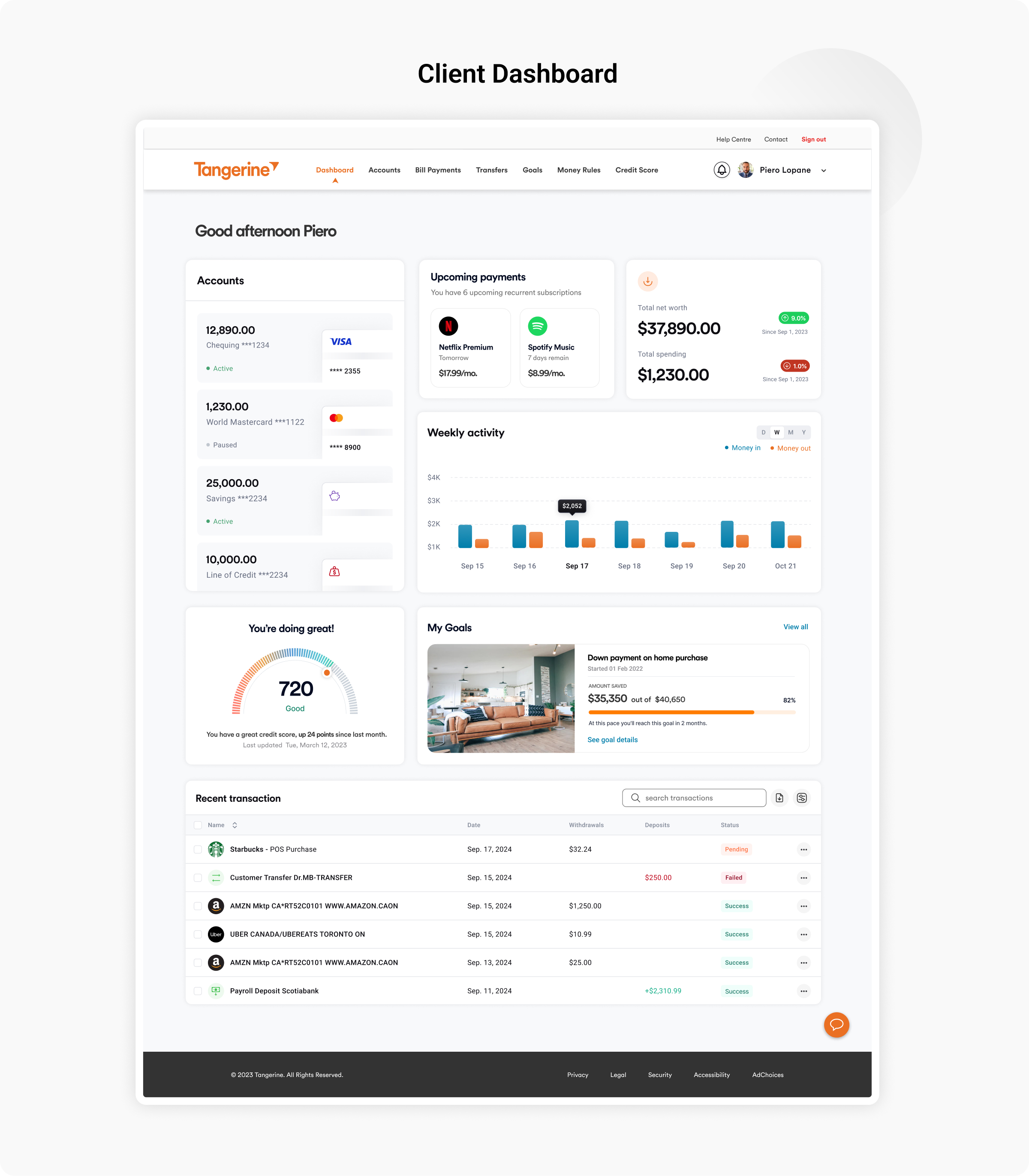

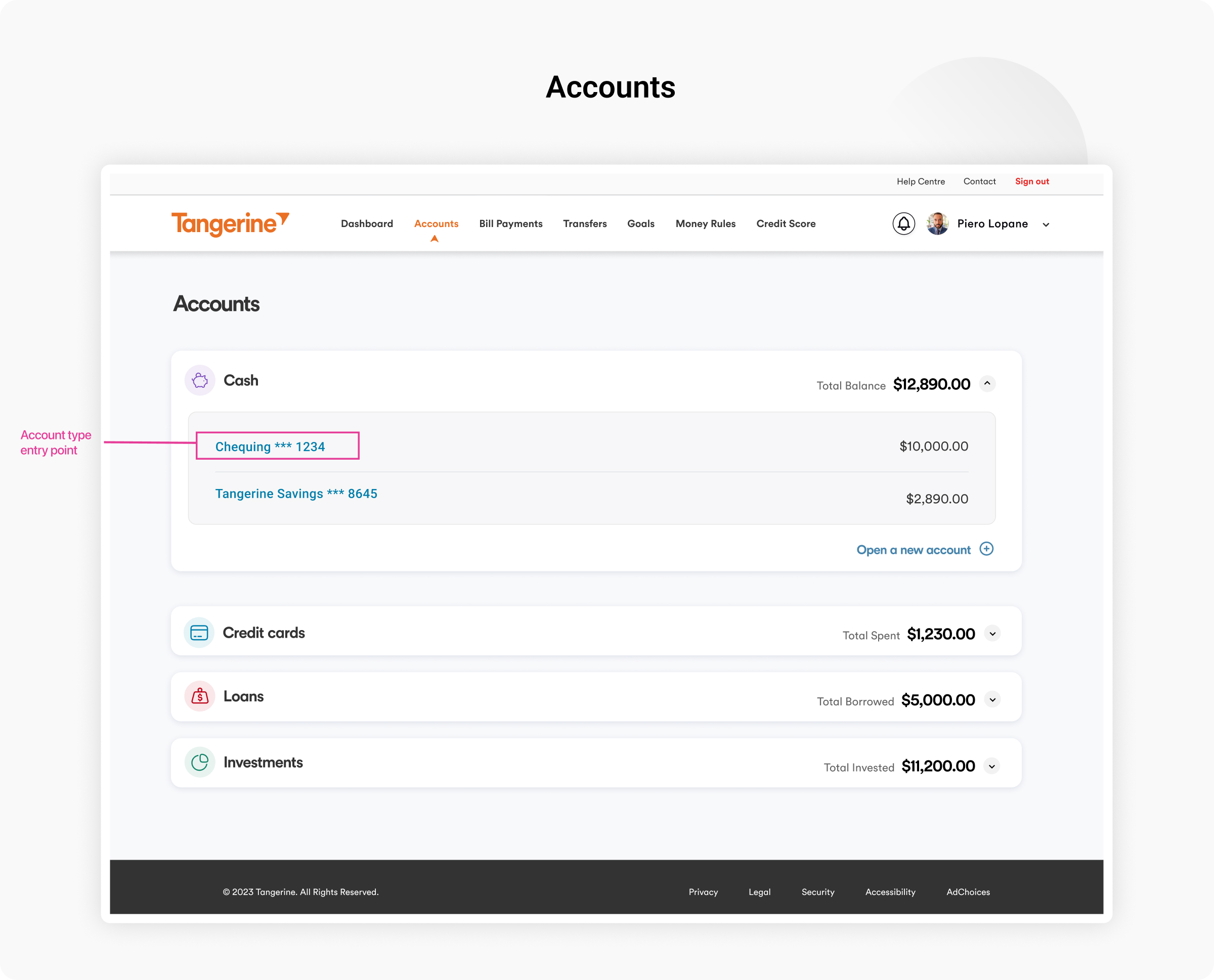

Nous avons repensé la structure de navigation pour réduire le temps d'accomplissement des tâches par 3. Une navigation claire et intuitive permet aux utilisateurs de trouver les informations de compte, d'effectuer des transactions et d'accéder rapidement aux fonctionnalités, éliminant la complexité qui ralentissait les utilisateurs et générait des appels au support.

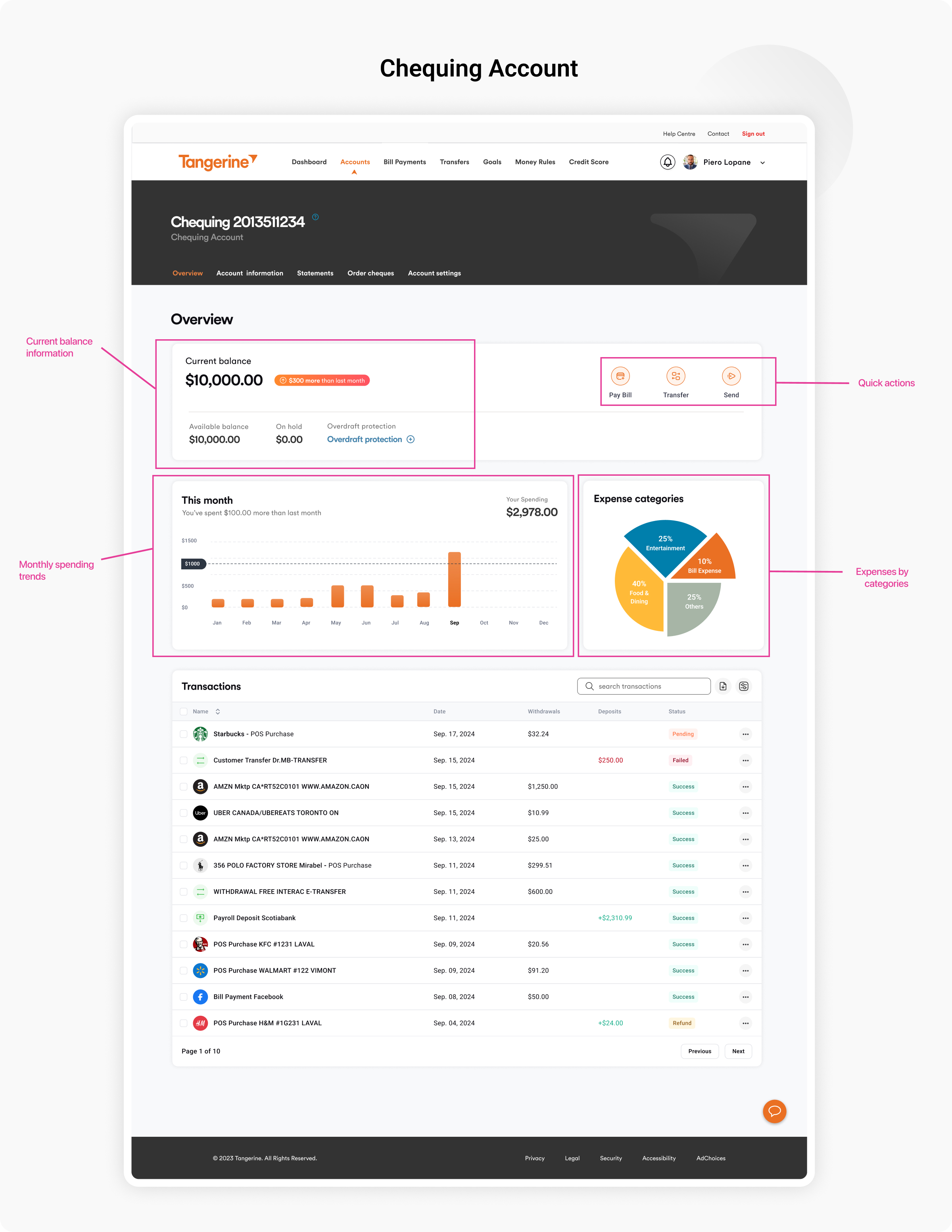

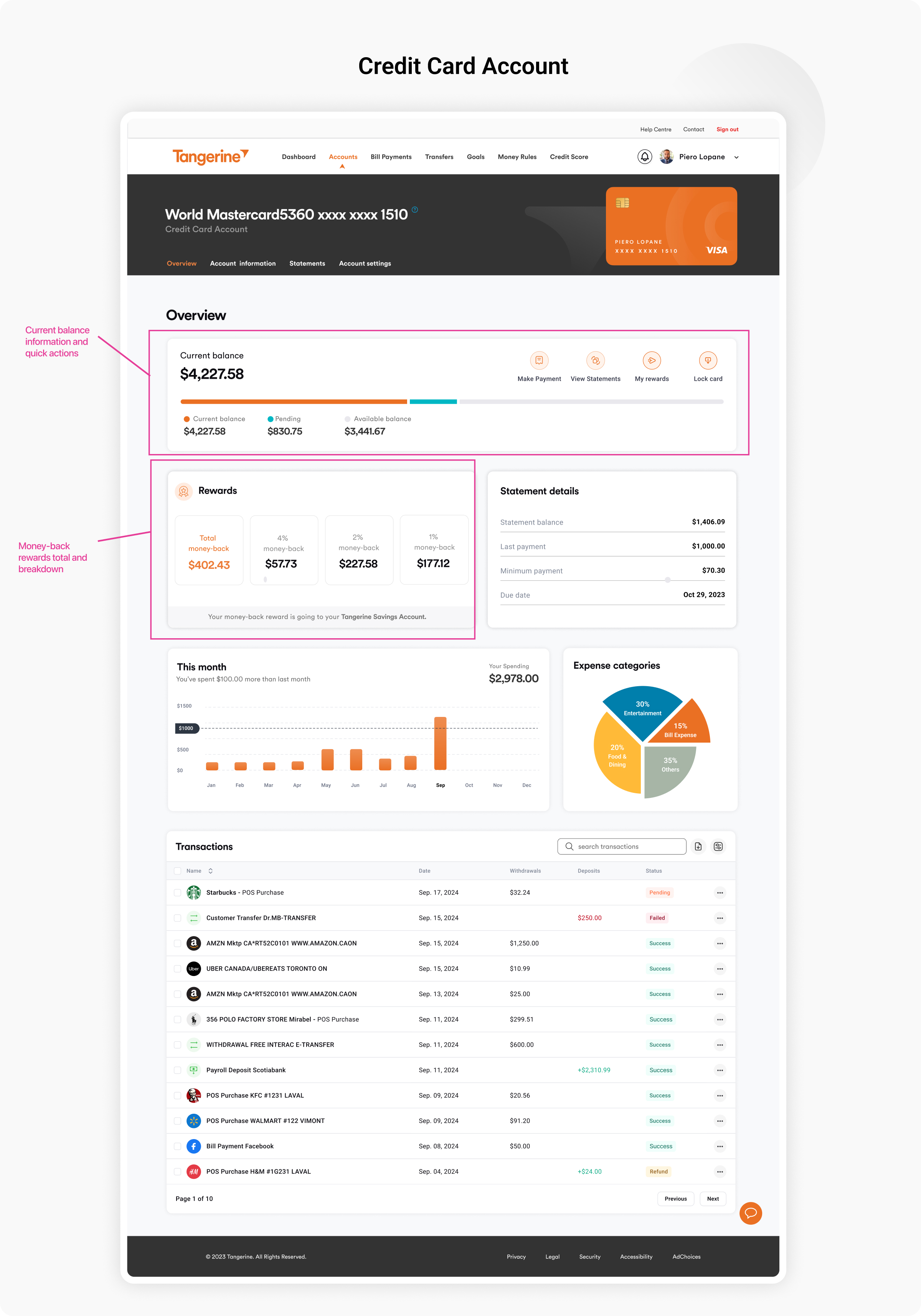

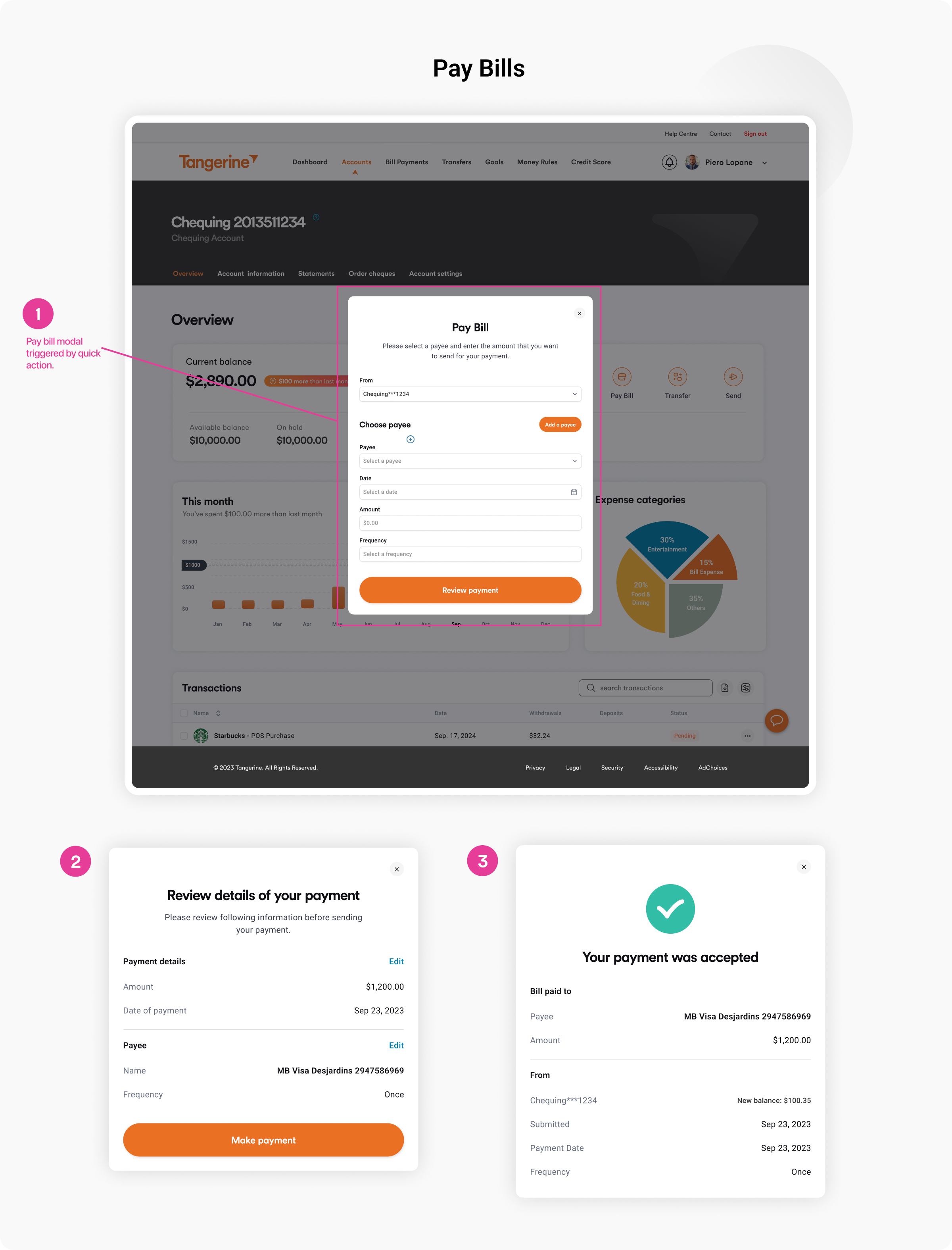

Nous avons mis en avant les tâches bancaires les plus fréquentes pour réduire la friction et éliminer la navigation inutile. Des points d'entrée contextuels d'« action rapide » permettent de payer des factures, transférer des fonds ou envoyer de l'argent directement depuis les écrans clés, accélérant l'exécution des tâches et améliorant l'utilisabilité.

Nous avons introduit une ventilation visuelle claire des tendances de dépenses mensuelles pour aider les utilisateurs à mieux comprendre où va leur argent. En comparant les dépenses actuelles aux mois précédents et en catégorisant les transactions, les utilisateurs peuvent identifier des tendances, suivre les changements et prendre des décisions financières plus éclairées.

Nous avons intégré des conseils contextuels directement dans les flux bancaires clés afin que les utilisateurs aient la clarté nécessaire sans recourir au téléphone ou au chat. Les astuces intégrées, les appels « en savoir plus » et l'aide scénarisée permettent de compléter les tâches avec confiance et autonomie, réduisant le volume de support et la frustration.

Tableau de bord financier intelligent

Tableau de bord financier intelligent

Pour étendre la valeur de la transformation web de Tangerine au-delà du design de surface, nous avons modernisé l'architecture sous-jacente de la plateforme bancaire—améliorant les performances, la scalabilité et l'expérience utilisateur sur toutes les fonctionnalités bancaires. La modernisation de la plateforme a introduit des temps de chargement plus rapides, une meilleure réactivité et une fiabilité améliorée—permettant aux utilisateurs d'accomplir des tâches bancaires rapidement et de manière fiable sans délais ni erreurs.

La modernisation de la plateforme a introduit une personnalisation basée sur les données, des fonctionnalités d'aide proactive et des outils de libre-service intelligents—aidant les utilisateurs à découvrir des produits, accomplir des tâches et trouver des réponses sans intervention du support. En combinant la navigation simplifiée, l'architecture de l'information améliorée et l'infrastructure de plateforme moderne, la transformation web de Tangerine s'est transformée d'une mise à jour de design en une modernisation bancaire numérique complète qui a positionné Tangerine comme compétitive avec les disrupteurs fintech dans le paysage bancaire canadien.

Nous n'avons pas expose tous les parametres avances des le depart. Nous avons privilegie la clarte plutot que la profondeur (clarte vs complexite).

Nous avons refuse de masquer les messages de conformite dans des infobulles, en privilegiant la justesse plutot que la briete (vitesse vs justesse).

Nous avons accepte des etapes de configuration plus longues, en choisissant la justesse plutot que la vitesse (vitesse vs justesse).

Nous avons etabli un modele de flux de travail unifie. Nous avons echange l'autonomie des equipes contre la reutilisation de la plateforme pour passer a l'echelle entre les equipes (reutilisation de la plateforme vs autonomie des equipes).

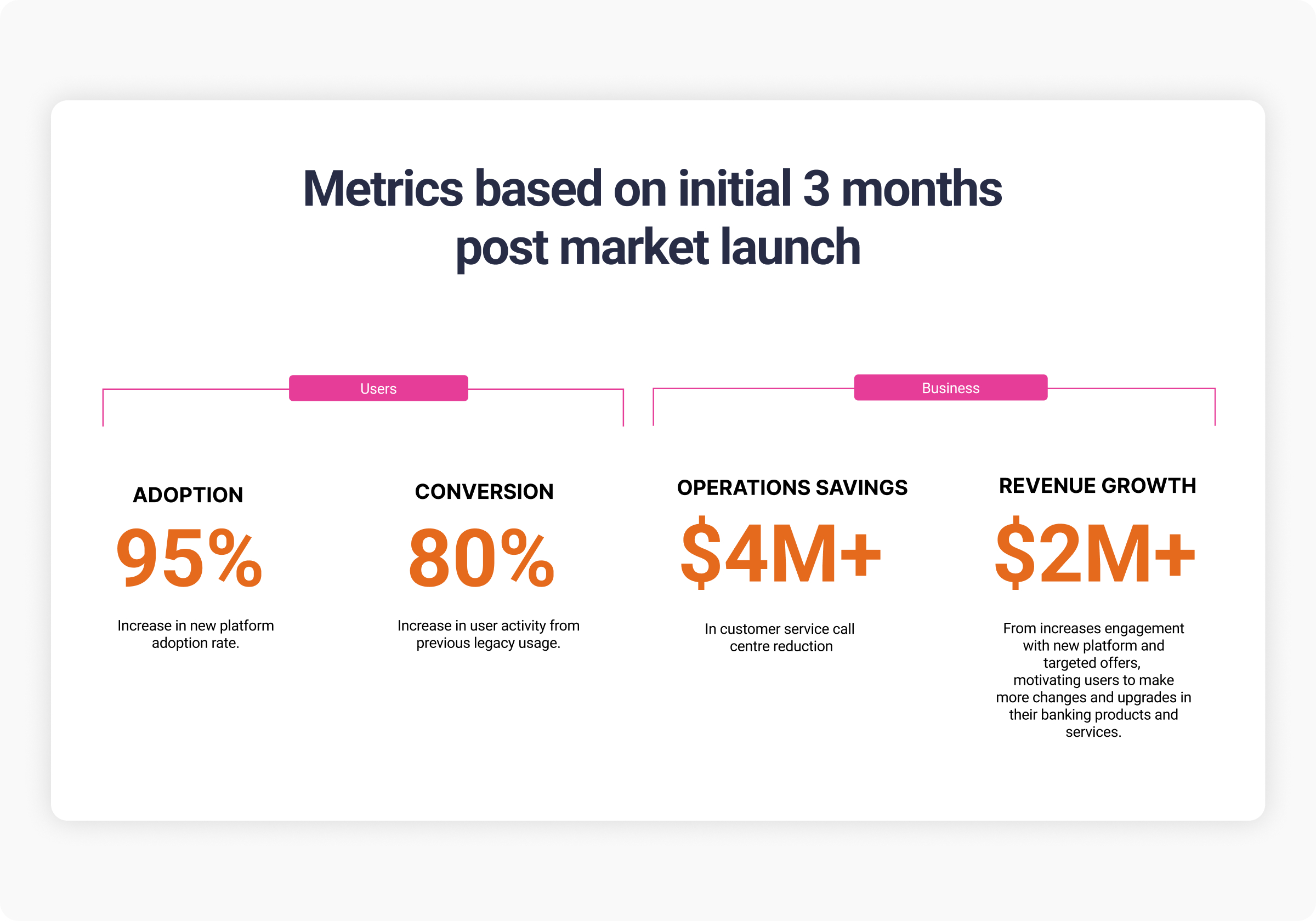

La transformation web de Tangerine a modernisé avec succès l'expérience bancaire numérique—réussissant à combler l'écart entre les contraintes bancaires héritées et la convivialité de niveau fintech et positionnant Tangerine comme compétitive dans le paysage bancaire canadien.

Résultats mesurés :

Le succès de la transformation web de Tangerine a démontré que les banques numériques pouvaient concurrencer les disrupteurs fintech—non pas par des délais plus longs, mais par un design plus intelligent et centré sur l'utilisateur qui simplifie la navigation, permet le libre-service et améliore l'architecture de l'information.

Grâce à cette initiative, nous avons appris que concurrencer les disrupteurs fintech va au-delà de la parité des fonctionnalités. Cela nécessite la vitesse, la simplicité et le libre-service. En alignant le produit, le design et l'ingénierie autour d'un objectif commun de banque plus rapide et plus simple, nous avons réduit le temps des tâches, permis le libre-service et amélioré les taux de conversion. La navigation simplifiée, l'architecture de l'information améliorée et le design basé sur les données se sont avérés essentiels pour transformer une banque numérique à la traîne en un acteur compétitif dans le paysage bancaire canadien.

Une navigation complexe ralentit les utilisateurs et provoque la frustration. Pendant la recherche, nous avons appris que les utilisateurs prenaient 3x plus de temps pour accomplir des tâches bancaires que nécessaire en raison de la complexité de la navigation. En redesignant la structure de navigation pour qu'elle soit claire, intuitive et axée sur les tâches, nous avons considérablement réduit le temps d'accomplissement des tâches. La clé était d'éliminer les clics inutiles, de réduire la charge cognitive et de permettre aux utilisateurs de trouver rapidement ce dont ils avaient besoin—transformant la banque d'un processus chronophage en une expérience rapide et efficace.

Une mauvaise organisation des données empêche les utilisateurs de trouver des produits et d'accomplir des tâches. Nous avons réorganisé l'architecture de l'information pour améliorer la trouvabilité, la découvrabilité et la conversion—permettant aux utilisateurs de découvrir de nouveaux produits, comprendre les fonctionnalités et compléter les demandes sans confusion. Une meilleure architecture de l'information a amélioré les taux de conversion sur les nouvelles offres de produits de 58%—prouvant que l'organisation et la structure sont aussi importantes que le design visuel pour générer des résultats commerciaux.

Lorsque les utilisateurs ne peuvent pas accomplir des tâches de manière indépendante, ils appellent le support. Nous avons conçu des fonctionnalités de libre-service qui permettaient aux utilisateurs de gérer des comptes, résoudre des problèmes et trouver des réponses sans intervention humaine—réduisant le volume d'appels au support de 40% à 13%. Cette approche de libre-service a transformé la banque d'un modèle de support réactif en une expérience proactive et autonomisée—réduisant considérablement les coûts opérationnels tout en améliorant la satisfaction des utilisateurs. La clé était de rendre l'aide disponible quand nécessaire, sans l'exiger pour les tâches de base.